Спотовые биржевые фонды на основе Эфириума должны привлечь как минимум 1 миллиард долларов инвестиций в первый месяц торгов. Такими результатами подсчётов поделились аналитики Galaxy Research. По их версии, приток средств в ETF на основе ETH составит примерно треть капитала, который был привлечён аналогичными инструментами на основе Биткоина в январе 2024 года.

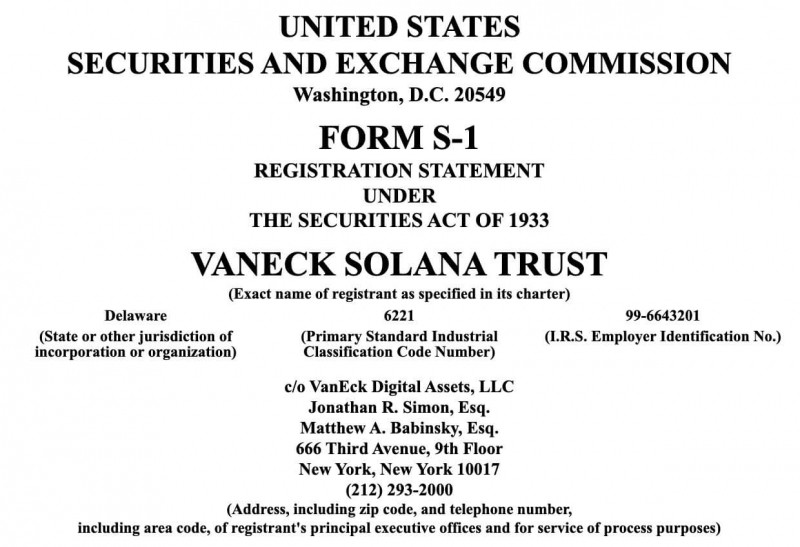

Сегодня стало известно, что на Биткоине и Эфириуме спотовые ETF в США не закончатся. В частности, инвестиционный гигант VanEck подал в SEC форму S-1 для запуска биржевого фонда на основе Solana.

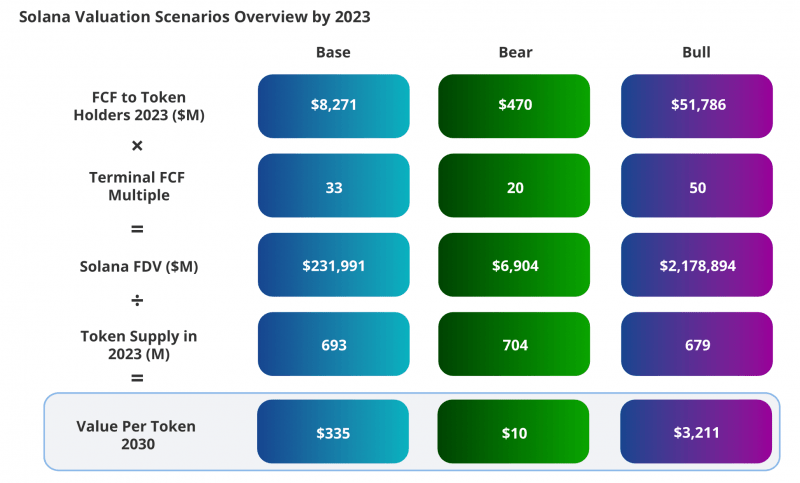

Таким образом компания подтвердила собственное положительное отношение к криптовалюте SOL, которое стало очевидным после октябрьского прогноза сотрудников фонда о перспективах её курса.

Варианты прогнозов для стоимости курса Solana SOL к 2030 году от инвестиционного фонда VanEck

Событие прокомментировал руководитель отдела исследований цифровых активов в VanEck Мэтью Сигел. Он сделал акцент на децентрализованной особенности блокчейна Solana и полезности криптовалюты SOL.

Его цитату приводит Cointelegraph.

Мы уверены, что нативный токен SOL работает по аналогии с другими цифровыми активами по типу Биткоина и Эфириума. Он используется для оплаты комиссий за транзакции и вычислительных услуг в блокчейне. Подобно ETH криптовалютой SOL можно торговать на цифровых платформах или использовать для прямых переводов между пользователями.

Заявка инвестиционного фонда VanEck на запуск спотового ETF на Solana

Сколько денег вложат в криптовалютные ETF

Аналитик Чарльз Ю подвёл итог по предполагаемому объёму притока средств в ETF на основе Эфириума. Вот его цитата по данному поводу, которую приводит CoinDesk.

Мы ожидаем, что чистый приток в спотовые ETF на Эфириуме составит 20-50 процентов от чистого притока в Биткоин-ETF в течение первых пяти месяцев торгов. При этом наш целевой показатель составляет 30 процентов, что означает чистый приток в среднем 1 миллиарда долларов в месяц.

Потенциал Биткоина в индустрии криптовалют

Эфириум-ETF будут доступны для торговли в США после того, как Комиссия по ценным бумагам и биржам (SEC) одобрит соответствующие заявки по форме S-1 от потенциальных эмитентов биржевых фондов.

При этом ранее председатель SEC Гэри Генслер заявил, что процесс листинга ETF «продвигается плавно», и даже сориентировал на утверждение указанных документов этим летом.

При этом анонимные источники Reuters утверждают, что сам листинг должен состояться до 4 июля. Вот информация по данному поводу, которую приводит The Block.

SEC может одобрить биржевые фонды на основе спотовой цены Эфириума уже 4 июля. Переговоры между управляющими активами и регулятором вступают в завершающую стадию.

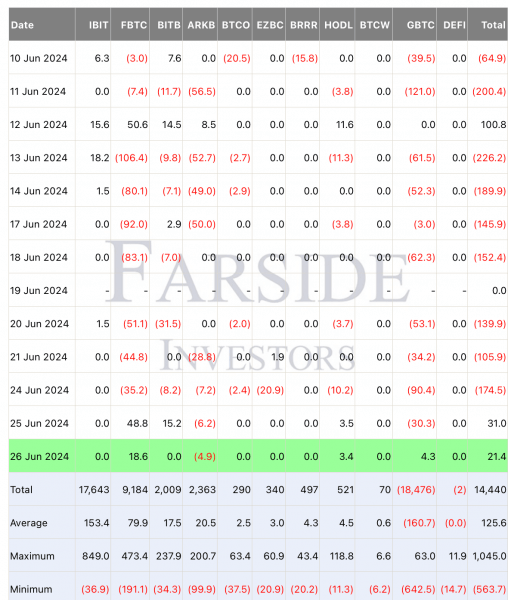

Притоки и оттоки средств из спотовых Биткоин-ETF в США

Как и в случае со спотовыми ETF на основе Биткоина, новый спрос на Эфириум-ETF должен исходить в первую очередь от независимых инвестиционных консультантов или брокерских платформ.

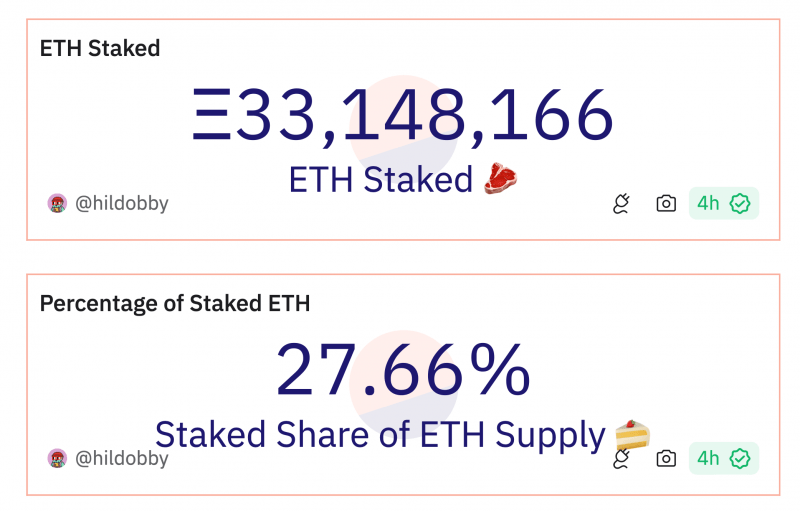

Кроме того, ETH более чувствителен к притоку средств в биржевой фонд из-за того, что немалый объём общего предложения криптовалюты заблокирован в стейкинге и индустрии децентрализованных финансов.

Общее число заблокированных в стейкинге эфиров и соответствующая доля криптовалюты

Кстати, за некоторое время до первоначального одобрения от SEC из заявок на создание спотовых Эфириум-ETF был исключён пункт о дополнительном источнике дохода инвесторов за счет стейкинга.

В Galaxy Research допускают, что этот фактор может послужить объяснением снижения первоначального притока средств в ETF.

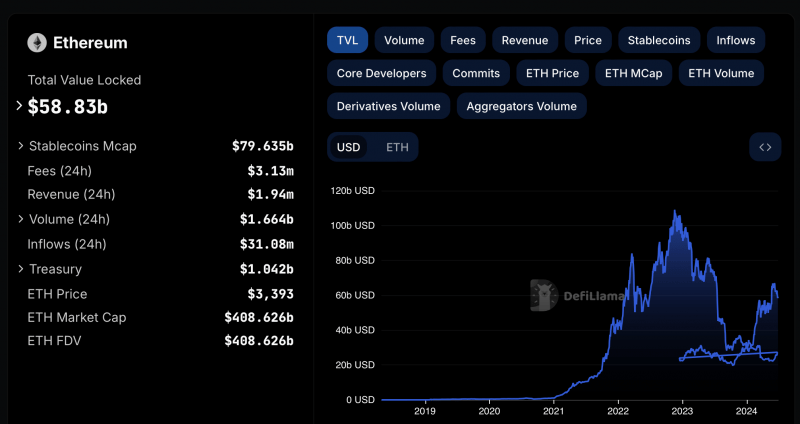

Общий объём заблокированных средств в экосистеме Эфириума

Отток средств из траста Grayscale Ethereum Trust (ETHE) по аналогии с Биткоин-ETF наверняка также будет влиять на происходящее с криптовалютой. По оценкам Galaxy, из фонда ETHE от компании Grayscale будут выводить около 319 000 ETH или 1.1 миллиарда долларов в месяц.

Тем не менее, из-за меньшей доли ETH от общего предложения криптовалюты конвертация траста ETHE в ETF окажет относительно меньшее влияние на цену криптовалюты, чем превращение Биткоин-траста Grayscale (GBTC) в своё время, считают эксперты.

А тем временем у Комиссии по ценным бумагам появились дополнительные проблемы. Сегодня криптовалютная биржа Coinbase подала в суд против данного регулятора и Федеральной корпорации по страхованию вкладов (FDIC). По словам представителей платформы, указанные ведомства специально пытались отрезать индустрию цифровых активов от банковского сектора.

Вот цитата из подробностей иска.

На протяжении почти двух лет разнообразные федеральные финансовые регуляторы, включая Комиссию по ценным бумагам и биржам, Федеральную корпорацию по страхованию вкладов и Совет управляющих ФРС США, применяли весь арсенал своих инструментов, активно пытаясь причинить вред индустрии цифровых активов.

С учётом такого давления можно предположить, что позиция Комиссии по ценным бумагам в контексте крипты становится всё более неуверенной. Ну а разработка адекватных правил регулирования крипты в США — особенно в случае избрания Дональда Трампа — окажется куда вероятнее.

Руководитель криптобиржи Coinbase Брайан Армстронг

Больше интересного ищите в . Обязательно подписывайтесь, чтобы не пропустить продолжение нынешнего буллрана, который вполне может продлиться ещё на протяжении нескольких месяцев.

Источник: 2bitcoins.ru